С приходом каждого нового сезона для автовладельцев наступает время заботиться о безопасности своего передвижения. Одним из ключевых аспектов подготовки автомобиля к эксплуатации в различные сезоны […]

Читать далееКупить пороги БМВ Е39: недорого, оперативно, качественно

Автомобили БМВ 5-й серии с кузовом Е39 вот уже долгое время олицетворяют надежность и долговечность транспортных средств, выпущенных германским производителем. Эксплуатационный ресурс этой техники очень […]

Читать далееРуководство по замене кузовных порогов Audi 80 B3 (1986-1991)

Замена кузовных порогов Audi 80 B3 (1986-1991), является важной процедурой для поддержания структурной целостности автомобиля. Пороги влияют не только на внешний вид, но и на […]

Читать далееХавал джолион 2024: Новый игрок на рынке кроссоверов

Хавал джолион 2024 — это современный кроссовер от китайского автопроизводителя Great Wall Motors, который стремится завоевать мировой рынок благодаря своему сочетанию стиля, технологий и доступной […]

Читать далееЗнакомство с CryptoGrab: партнерской программой рынка криптовалют и финансов

CryptoGrab — это партнерская программа, которая уже более 5 лет успешно работает на рынке криптовалют и финансов. С самого начала своего существования, CryptoGrab стремится предоставить […]

Читать далееНа пути к лучшему Instagram: разрешение растущих жалоб

В эпоху взаимосвязанных цифровых технологий Instagram стал заметной платформой для самовыражения, создания сообщества и возможностей для бизнеса. Однако, учитывая его растущую популярность, неудивительно, что количество […]

Читать далееГотовые сайты бесплатно

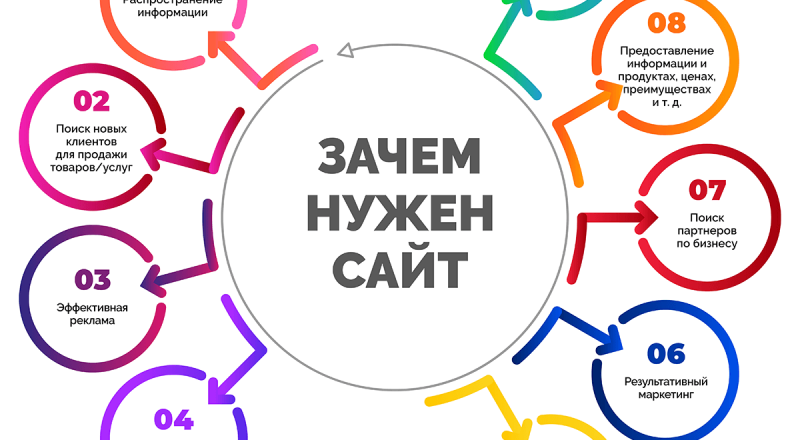

Сегодняшний мир интернет-технологий предоставляет нам огромное количество возможностей для самовыражения, продвижения бизнеса и общения с миром. Одним из главных инструментов для достижения этих целей является […]

Читать далееИзучаем автомобили Changan: Путеводитель для будущих владельцев

Changan – это один из ведущих производителей автомобилей в Китае. Компания предлагает широкий ассортимент автомобилей различных классов — от небольших городских моделей до массивных внедорожников […]

Читать далееНосик Валерий — биография, достижения и карьера легендарного спортсмена

Валерий Носик — талантливый русский актер, известный своими ролями в кино и театре. Он родился в Москве в 1981 году и с детства проявлял интерес […]

Читать далееДжарахов Эльдар — национальность и биография известного российского певца

Джарахов Эльдар – российский певец, родившийся и выросший в Москве. Его история стала ярким примером того, как талантливый человек может пробиться к вершинам популярности, несмотря […]

Читать далее